What is Letter of Credit?

Definition

पतपत्र हा एक दस्तऐवज आहे जो विक्रेत्यांना खरेदीदाराच्या पेमेंटची हमी देतो. हे बँकेद्वारे जारी केले जाते आणि विक्रेत्यास वेळेवर आणि पूर्ण भरणा मिळण्याची हमी देते. जर खरेदीदार अशी देय देण्यास सक्षम नसेल तर बँक खरेदीदाराच्या वतीने संपूर्ण किंवा उर्वरित रक्कम विक्रेत्याला देण्यास बांधील आहे . सिक्युरिटीज किंवा रोख तारण ठेवण्यासाठी पतपत्र दिले जाते. अर्थात बँका या सगळ्या कामासाठी फी घेतात , म्हणजेच पत पत्राच्या Amount नुसार टक्केवारीने.

Importance of letters of credit

आंतरराष्ट्रीय व्यापाराच्या स्वरूपामध्ये अंतर, प्रत्येक देशातील वेगवेगळे कायदे आणि आंतरराष्ट्रीय व्यापारात वैयक्तिक संपर्क नसणे यासारख्या बाबींचा समावेश असल्याने पत पत्रे विश्वासार्ह भरण्याची यंत्रणा बनवतात. इंटरनॅशनल चेंबर ऑफ कॉमर्स युनिफॉर्म कस्टम अँड प्रॅक्टिस फॉर डॉक्युमेंटरी क्रेडिट्स म्हणजेच (ICC) आंतरराष्ट्रीय व्यवहारांमध्ये वापरल्या जाणार्या Letter of Credit वर देखरेख ठेवतात.

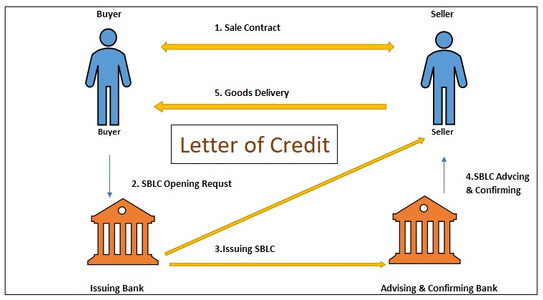

How Does a Letter of Credit Work?

The letter of credit process has certain steps that need to be followed:

1) खरेदीदाराने प्रथम बँकेकडे जावे आणि पतपत्र जारी करण्याची विनंती केली पाहिजे.

2) सामान्यत: विक्रेत्याच्या वतीने आंतरराष्ट्रीय बँक जी क्रेता नमुन्याचे पत्र खरेदीदाराच्या बँकेने प्राप्त केली असेल. सल्ला देणार्या बँकेचे काम पत्राद्वारे दिलेली माहिती प्रमाणीकृत करणे आणि तपासणी करणे आहे

3) प्रमाणीकरण केल्यानंतर, सल्ला देणारी बँक विक्रेत्यास आश्वासन देण्यासाठी पुढे जाते की त्याच्या पैशावर प्रक्रिया केली जाईल कारण आता संबंधित व्यवसायाद्वारे व्यवहार ताब्यात घेण्यात येईल.

4) खरेदीदाराने खरेदी केलेल्या वस्तू पाठवल्यानंतर विक्रेत्याने लँडिंगचे बिल प्राप्त केले कारण त्याने खरेदी केलेले लेख निर्यात केले आहेत.

5) येथून लँडिंग बिल बॅंकेला वाटाघाटीसाठी पाठविल्या गेल्यानंतर येथून बँक ताब्यात घेतात आणि त्यानुसार निर्यात केलेल्या वस्तूंची तपासणी करतात आणि तपासणीनंतर पैसे भरतात.

6) शिपिंग कागदपत्रे नंतर जारी करणार्या बँकेसह सामायिक केली जातात आणि नामांकन बँक तयार करते.

7) एलसी जारी करणारी बँक खरेदीदाराकडे असलेली सर्व कागदपत्रे उघड करण्यास आणि खरेदीदाराच्या माहितीनुसार सर्व कागदपत्रांच्या मंजुरीसह पुढे येतो; खरेदी केलेले लेख आहेत.

8) शेवटी, खरेदीदार जारी करणार्या बँकेला पेमेंट करते आणि त्यामधून negotiating बँकेकडे पैसे पाठवते.

सामान्यत:, पतपत्र एक विक्रेता किंवा एखाद्या लाभार्थीला एक्सचेंज करारास समर्थन देते ज्यामध्ये बँक हे सुनिश्चित करेल की विक्रेत्याकडून ती रक्कम खरेदीदाराकडून किंवा जारी करणार्या बँकेकडून प्राप्त होईल. हे पत पतव्यवस्था खरेदीदारास एखाद्या ऑर्डरसाठी विक्रेत्यास पैसे देऊन विक्रेता आणि ऑर्डर वेळेवर वितरित न करणे यासारख्या विशिष्ट प्रकरणात खरेदीदारास मदत करते. अशा परिस्थितीत पतपत्राच्या मदतीने खरेदीदारास त्याच्या किंवा तिच्या पैशातून पैसे खर्च केले जातील. म्हणून, या मार्गाने, खरेदीदारास परतावा मिळेल.

Circle of Letter of Credit

Types of a letter of credit

1) Sight Credit

या एलसी अंतर्गत, योग्य कागदपत्रे सादर केल्यानंतर व्यावसायिक कर्जाच्या Sight पत्रासह उसने देणाऱ्याला देवाणघेवाणीचे बिल सादर करू शकतो आणि आवश्यक पैसे ताबडतोब घेऊ शकतो.Sight Credit पत्र इतर प्रकारच्या क्रेडिट प्रकारांपेक्षा अधिक तात्कालिक ( immediate) असते.

2) Acceptance Credit/ Time Credit

एका कालावधीनंतर काढलेल्या आणि देय असलेल्या एक्स्चेंजच्या बिलांना युसेन्स बिल (Usance bills) म्हणतात. स्वीकृती पत्राअंतर्गत ही युसेन्स बिले सादरीकरणानंतर स्वीकारली जातात आणि शेवटी संबंधित तारखांना त्यांचा सन्मान केला जातो. उदाहरणार्थ, कंपनी पुरवठादाराकडून साहित्य खरेदी करते आणि त्याच दिवशी वस्तू प्राप्त करते. वस्तूंच्या वहनासह हे बिल वितरित केले जाईल, परंतु ते भरण्यासाठी कंपनीकडे 30 दिवसांचा कालावधी असू शकतो. हा 30 दिवसांचा कालावधी विक्रीसाठी वापरला जाणारा Usance आहे.

3) Revocable and Irrevocable Credit

A revocable LC is a credit ज्याच्या अटी व शर्ती जारी करणार्या बँकेद्वारे सुधारित किंवा रद्द केल्या जाऊ शकतात. ह्या अटी व शर्ती लाभार्थ्यांना पूर्वसूचना न देता बँका करू शकतात.

An irrevocable credit is a credit,ज्याच्या अटी व शर्तींमध्ये सुधारणा करता येऊ शकत नाहीत आणि रद्दही करता येणार नाहीत. म्हणूनच, ओपनिंग बँक एलसीमध्ये दिलेल्या वचनबद्धतेस बांधील आहे.

4) Confirmed Credit

केवळ irrevocable credit ची पुष्टी केली जाऊ शकते. इश्युंग बँकेव्यतिरिक्त इतर बॅंकर जेव्हा क्रेडिटमध्ये स्वत: ची पुष्टीकरण जोडतो तेव्हा एक पुष्टी केलेले एलसी असते. पुष्टी केलेल्या एलसीच्या बाबतीत, लाभार्थीची बँक पुष्टीकरणकर्त्याकडे कागदपत्रे सबमिट करेल.

5) Back-to-Back credit

बॅक टू बॅक क्रेडिटमध्ये निर्यातदार (लाभार्थी) आपल्या बँकेला मिळालेल्या निर्यात एलसीच्या आधारे कच्चा माल, वस्तू खरेदी करण्यासाठी त्याच्या पुरवठादाराच्या बाजूने एलसी देण्याची विनंती करतो. एलसीचा हा प्रकार बॅक-टू-बॅक क्रेडिट म्हणून ओळखला जातो. उदाहरणः भारतीय निर्यातदारास नेदरलँड्समधील त्याच्या परदेशी ग्राहकांकडून निर्यात एलसी प्राप्त होते. भारतीय निर्यातदार कच्च्या मालाच्या स्थानिक पुरवठादाराच्या बाजूने एलसी देण्याच्या विनंतीसह त्याच्या बँकेकडे संपर्क साधतात. बँक निर्यात एलसीद्वारे समर्थित एलसी जारी करते.

6) Transferable Credit

एलसी वाटाघाटी करण्याजोगी साधन नसले तरी त्या अंतर्गत काढलेली बिल ऑफ एक्सचेंज वाटाघाटी करतात. हस्तांतरणीय क्रेडिट म्हणजे एक लाभार्थी आपले हक्क तृतीय पक्षाकडे हस्तांतरित करू शकतो. अशा नियंत्रण मंडळाने हे स्पष्ट केले पाहिजे की ते एक ‘हस्तांतरणीय LC आहे.

_edit.jpg)

Comments